「銀行融資がなかなか通らない…うちの会社は何がダメなのか知りたい」

銀行融資を断られる会社の特徴は、経営者自身が気づきにくいポイントに隠れていることもあります。

審査基準をクリアできるかどうかは、数字だけでなく、経営姿勢や情報開示の姿勢も重要です。一方で、中には「説明の時間すらもらえなかった」「一度断られると他行も厳しい」などの声があるのも事実。

そこで今回は「銀行融資を断られる会社の特徴」や「銀行融資審査が通らない理由」を徹底解説します。

本記事では、よくあるNG事例から、審査で重視されるポイント、通過率を高める対策まで解説しているので、ぜひ最後までご覧ください。

社外CFOをお探しなら!

Anycrewエージェントなら、経験豊富なフリーランス・副業人材を外部CFOとしてご紹介可能です。

-

Anycrewの特徴

- 最低発注期間や最低発注金額の制限はなし。柔軟な人材の登用が可能。

- アドバイスから実行まで貴社の課題に応じ人材を選定・紹介

- 資金調達、管理部門の強化、バックオフィス効率化など対応可能な人材が多数

目次

銀行融資を断られる会社の特徴は?なぜ銀行融資審査が通らない?

銀行融資の審査に通らない理由には、企業の経営状態や財務内容、経営者自身の信用情報など、様々な要因が絡んでいます。

銀行は貸し倒れリスクを極力避けたいと考えているため、少しでも不安要素があると判断されれば、融資を断られる可能性が高くなります。

まずは銀行融資審査が通らない理由をまとめて解説していきます。

- 自己資本比率が低い

- 債務超過の状態にある

- 売掛金の回収が不安定

- 借入金の返済遅延がある

- 資金使途が不明確である

- 事業計画書が不十分である

- 担保や保証人が用意できない

- 特定の取引先に依存している

- 経営者の信用情報に問題がある

- 税金や社会保険料の滞納がある

- 黒字ではなく赤字決算が続いている

順番に見ていきましょう。

通らない理由①:自己資本比率が低い

自己資本比率とは、総資産に対する自己資本の割合を示す財務指標です。

この数値が低いということは、企業の運営資金の多くが借入に依存していることを意味します。つまり、会社自身のリスク耐性が弱く、経済情勢の変化や業績の悪化に対して脆弱であると判断されてしまいます。

一般的に、自己資本比率は30%以上が健全とされており、20%未満ではリスクが高いと評価されます。10%を下回る場合、返済能力の低さから、融資のハードルは一気に上がります。

仮に、急成長中の企業であっても、内部留保が追いついていなければ資金調達に苦労するケースもあります。

通らない理由②:債務超過の状態にある

債務超過とは、企業の総資産よりも総負債が上回っている状態です。

この状況にある企業は、帳簿上すでに「資本がマイナス」であり、銀行にとっては非常にリスクの高い存在とみなされます。

たとえ黒字であっても、過去の赤字が積み重なっている場合や、減価償却費や税引後利益の蓄積が十分でないと、債務超過状態からは脱却できません。

また、財務内容が悪化している企業は、借入金の条件変更(リスケ)を行っている場合が多く、これもマイナス材料になります。

通らない理由③:売掛金の回収が不安定

売掛金の回収状況は、企業のキャッシュフローに直結する重要な要素です。

帳簿上は黒字であっても、売掛金の回収が遅れていたり、貸倒れリスクの高い取引先が多かったりする場合、実際の資金繰りはひっ迫します。

例えば、売掛金の回収期間(DSO)が長期化している場合は、取引先との交渉力や資金管理の甘さを疑われる要因となります。

通らない理由④:借入金の返済遅延がある

過去に借入金の返済が遅れた履歴がある場合、銀行融資審査が通らない大きな理由となり得ます。

返済遅延は、企業の資金繰りが逼迫している証拠と受け取られることが多く、信用力を大きく損なう原因です。たとえ一時的な遅延であっても、金融機関は履歴をすべて記録しているため、次回以降の融資審査に悪影響を与える可能性があります。

また、延滞が常習的であれば、信用情報機関に登録され、事実上すべての銀行からの融資が難しくなります。

返済が滞った場合、金融機関は引当金の計上や債権の償却などの対応が必要になるため、結果として取引関係そのものが悪化するリスクもあります。

通らない理由⑤:資金使途が不明確である

銀行は、貸付資金が適切に使われるかどうかを非常に重視します。

そのため、資金使途が曖昧であったり、説明が不十分であったりする企業は、審査段階で大きく減点されることになります。

例えば「運転資金」「設備投資」といった曖昧な表現ではなく、「〇〇設備の導入に〇〇万円」「人件費増加への対応に〇〇万円」といった具体性が必要です。

また、資金使途が投機的なもの(株式投資や不動産投資など)である場合、目的が事業成長に結びつかないと判断され、融資は拒否されることが一般的です。

通らない理由⑥:事業計画書が不十分である

事業計画書は、銀行にとって融資判断の重要な判断材料となる資料です。

この書類を通して、企業がどのようなビジョンを持ち、どのような戦略で利益を上げていこうとしているのかが読み取れます。

内容が薄かったり、数字に根拠がなかったりすると、銀行側はその企業の将来性に疑問を抱くことになるわけです。特に重要なのは、売上や利益の見通しが現実的かどうか、資金の使途と収益の関係が論理的に説明されているかどうかです。

また、競合分析や市場調査の記載がない場合、経営リスクの見積もりが甘いと判断され、融資が通りにくくなります。

通らない理由⑦:担保や保証人が用意できない

銀行が融資を実行する際、貸し倒れリスクを軽減する手段として、担保や保証人の有無を重視しています。

担保とは、不動産や有価証券など、万一返済不能になった際に代わりに処分できる資産。保証人とは、返済義務者が支払いを行えなくなった場合に代わって返済する責任を負う第三者です。

これらが確保できない企業に対しては、銀行も慎重にならざるを得ません。特に設立間もない企業や赤字続きの企業に対しては、無担保・無保証での融資は通りにくいです。

また、担保があっても評価額が低かったり、他の債権者にすでに設定されていたりする場合は、実質的に無担保と見なされます。

通らない理由⑧:特定の取引先に依存している

売上や利益の大半を特定の1社から得ている状態は、銀行にとって大きなリスク要因と見なされます。

いわゆる「1社依存型経営」は、取引先との関係が悪化したり、倒産したりすれば即座に自社の経営に打撃が及ぶためです。たとえ現在の業績が好調であっても、その取引先が契約を打ち切れば一気に資金繰りが悪化する可能性があると判断されます。

そのため、売上構成比において特定の顧客が50%を超えているような場合、銀行は慎重になることが一般的です。

また、複数の事業や顧客層に分散していない企業は、市場や環境の変化にも弱いと判断されやすくなります。

通らない理由⑨:経営者の信用情報に問題がある

企業の融資審査では、経営者個人の信用情報も重視されます。

たとえ法人の財務内容が良好であっても、代表者が過去に返済遅延や自己破産、カードローンの多重借入などをしていた場合は、大きなマイナス評価となります。

銀行は「経営者の姿勢=企業の経営姿勢」と見なす傾向があり、経営者の信用に疑問がある場合、企業全体の信用にも悪影響を及ぼします。

特に中小企業や創業まもない会社の場合、代表者保証を求められることが多く、その際には信用情報の確認が不可避となります。

信用情報は、CICやJICCなどの信用情報機関により管理されており、借入状況や返済履歴が詳細に記録されています。

通らない理由⑩:税金や社会保険料の滞納がある

税金や社会保険料の滞納は、企業としての信用を大きく損なう要因のひとつです。

銀行は「法的義務を果たしていない企業に融資をするリスク」を極めて高く評価します。法人税・消費税・源泉徴収税などの納付が遅れていると、税務署からの差し押さえや財産の強制執行などに発展する可能性があるため、銀行は警戒を強めてしまうわけです。

また、滞納しているという事実自体が、企業の資金繰りの悪化を示していると解釈されやすく、融資審査においては重大なマイナス材料。

さらに、社会保険料の未納は従業員の福利厚生にも関わる問題であり、企業としてのコンプライアンス意識が低いと見なされます。

通らない理由⑪:黒字ではなく赤字決算が続いている

企業の収益性は、銀行にとって最も重要な評価ポイントのひとつです。

決算書において赤字が連続している場合、安定した返済能力がないと判断され、融資審査では大きく不利になります。

赤字というだけで即座に融資を断られるわけではありませんが、2期連続、3期連続と赤字が続く場合には、経営改善の兆しが見られないと評価される可能性が高まります。

また、赤字の原因が一時的なものではなく、慢性的な売上不振や固定費の増加に起因していると、銀行はより慎重な姿勢を取取らざる負えません。

とはいえ、赤字決算であっても、経営改善計画や黒字転換に向けた具体的な施策が明示されていれば、前向きに検討してもらえる場合もあります。

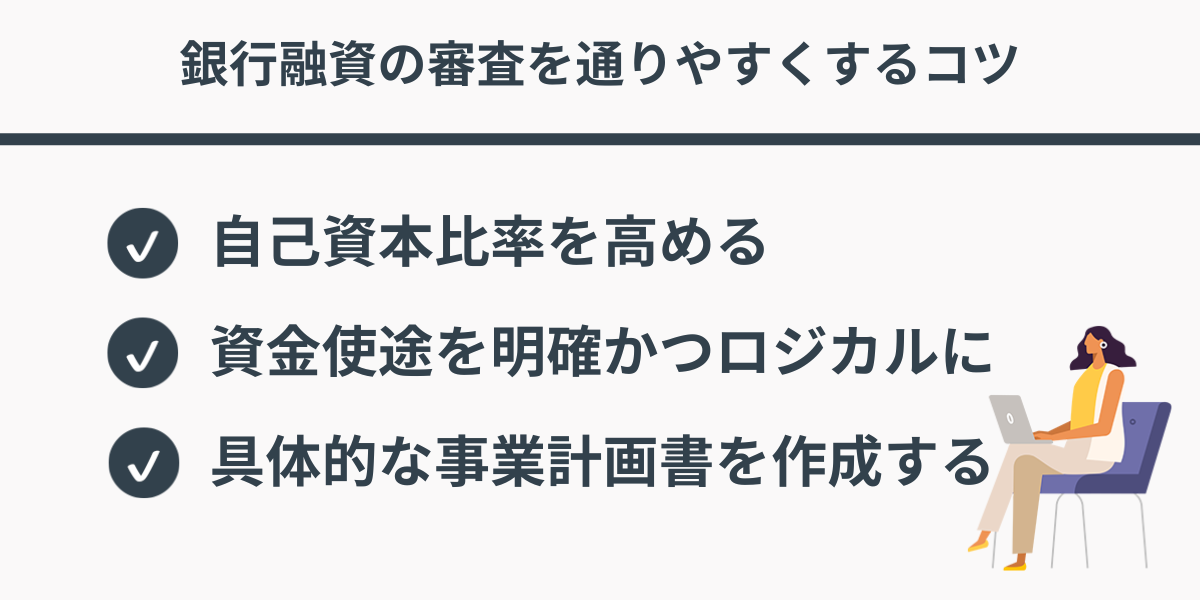

銀行融資の審査を通りやすくするコツ

銀行融資の審査を通過するには、「信用力」「返済能力」「事業の将来性」など多面的な評価ポイントをクリアする必要があります。

金融機関は過去の実績だけでなく、これからの事業計画や資金使途の明確さも重視します。

次に、銀行融資の審査を通りやすくするコツを紹介していきます。

- 自己資本比率を高める

- 資金使途を明確かつロジカルにする

- 具体的な事業計画書を現実的に作成する

順番に見ていきましょう。

コツ①:自己資本比率を高める

金融機関は、自己資本比率が高い企業を「倒産リスクが低い」と評価します。

目安としては、40%以上であれば安定的とみなされる傾向があり、20%を下回ると要注意企業とされることがあります。

自己資本比率を高めるためには、以下のような方法を実践するのが良いでしょう。

- 黒字決算を継続し、利益剰余金を積み上げていく

- オーナーや親会社からの増資を受ける

- 不採算部門を見直し、資産のスリム化を図る

- 借入金の圧縮を進めることで負債比率を改善する

会計上の数字だけでなく、定期的にBS(貸借対照表)を点検し、改善計画を進めている姿勢も評価対象です。

金融機関は、帳簿上の結果だけでなく、企業が改善に取り組んでいるかもチェックしています。

コツ②:資金使途を明確かつロジカルにする

融資の審査では、「なぜその金額が必要なのか」「使途は何か」「どのような成果が見込めるか」が極めて重要です。

単に「運転資金」や「設備投資」と書くだけでは不十分であり、説得力ある資金計画が求められます。

例えば、新しい冷蔵設備を購入する場合には、以下のように詳細に記載しましょう。

- 使用目的:仕入れ商品の鮮度を維持し、廃棄ロスを年間30%削減

- 金額根拠:メーカーからの見積書を添付し、〇〇万円と明示

- 経済的効果:粗利率が3%改善し、年間利益が約200万円増加見込み

このように、目的→根拠→効果の3段階で整理すると、金融機関の担当者に伝わりやすくなります。

また、見積書や収支予測、ROI(投資利益率)などの裏付け資料を用意することも、審査通過率を高めるコツです。

コツ③:具体的な事業計画書を現実的に作成する

事業計画書は、将来の売上・利益・資金繰りを見通した「設計図」。金融機関はこの計画を通じて、融資の返済原資が確保できるかどうかを判断します。

重要なのは、「実現可能性の高い数字」で構成することです。理想ではなく現実に基づく数値設定が必須です。

例えば、次のような構成が基本です。

- 売上高・粗利・販管費の3期分予測

- 各数値の根拠(既存顧客数、平均単価、営業戦略)

- 新商品の市場動向や競合比較の簡易分析

- キャッシュフロー予測(月次単位で12カ月分)

加えて、過去実績との整合性も重視されます。直近3期の決算推移と、今後の計画が大きく乖離していると説得力に欠けてしまいます。

そのためには、Excelでの数値シミュレーションや、月次ごとの資金繰り表を活用するのがおすすめです。

銀行融資が受けられない場合は、社外CFOをスポットで活用するのが効果的

銀行融資の審査に通らなかった場合、社外CFOをスポットで活用することが非常に効果的です。

実際に金融庁が2023年に発表したデータによれば、中小企業の67%が、融資の際に「事業計画の不備」や「資金使途の説明不足」などを理由に審査を通過できなかったと回答しています。

こうした問題は、社外CFOの支援によって解決可能。社外CFOは、資金調達の専門家として、経営戦略の整理、財務資料の整備、銀行との交渉までを支援可能です。自社の弱点を客観的に指摘しながら、必要な改善策をスピーディに提示してくれる存在でもあります。

弊社エニィクルーの社外CFOサービスは、中小企業やスタートアップ企業に特化した支援体制を整えており、これまでに数多くの企業が、スポット契約によって事業計画の信頼性を高め、融資審査を突破しています。

エニィクルーでは、税理士や金融出身者など、経験豊富な専門家を社外CFOとして紹介します。フルコミットのCFOを採用するのと比べ、コストを抑えられる点も大きなメリットです。

銀行融資を断られる会社の特徴:まとめ

銀行融資を断られる会社には、共通した特徴や審査で不利になる要因が存在します。

特に財務内容の不透明さや計画性の乏しさは、審査担当者にマイナス印象を与える原因。一方で、事前準備や日頃の資金管理を見直すことで、融資通過の可能性を高めることは十分に可能です。

自社の状況を冷静に見直し、改善できるポイントから取り組むことが第一歩と言えるでしょう。

エニィクルーの社外CFOのサポートによりスムーズな資金調達につながった事例もありますので、お困りの際はぜひご相談ください。