「中小企業が上場するにはどうすればいいの?審査に落ちる理由も気になる…」

上場は、資金調達や信用力アップを目指す中小企業にとって大きな転機。

多くの経営者が上場を目指す一方で、「上場準備が大変」「審査に通らなかった」などという声があるのも事実。

そこで今回は「中小企業が上場するには、どのような流れになるのか?」を徹底解説します。

本記事では、上場までの9ステップや審査に落ちる理由、メリット・デメリットまで解説しているので、ぜひ最後までご覧ください。

社外CFOをお探しなら!

Anycrewエージェントなら、経験豊富なフリーランス・副業人材を外部CFOとしてご紹介可能です。

-

Anycrewの特徴

- 最低発注期間や最低発注金額の制限はなし。柔軟な人材の登用が可能。

- アドバイスから実行まで貴社の課題に応じ人材を選定・紹介

- 資金調達、管理部門の強化、バックオフィス効率化など対応可能な人材が多数

目次

中小企業が上場するには?

上場までの流れ①:上場市場の選定(東証グロース、スタンダード、プライムなど)

まず初めは、どの市場に上場するか。日本取引所グループには、企業規模や成長性に応じた3つの市場が設けられており、それぞれの基準や審査方針が異なります。

東証グロースは、成長可能性を重視するスタートアップ企業向けの市場です。営業利益の実績がなくても上場が可能な柔軟な基準を持っています。

一方で、スタンダード市場は一定の業績やガバナンスを備えた中堅企業に適しており、収益安定性や株主構成に関する基準が設けられています。

さらに、プライム市場は流通株式時価総額が100億円以上、株主数が800名以上など、国内外の機関投資家向けの厳格な要件を満たす企業が対象です。

自社の事業ステージや成長戦略と市場の特性を照らし合わせたうえで、無理のない上場市場を選ぶのが良いでしょう。

上場までの流れ②:主幹事証券会社の選定・契約

上場準備を進めるうえで欠かせないのが、主幹事証券会社の選定です。主幹事は、株式上場のすべての工程に関与し、企業側の対応を支援する極めて重要な存在です。

主幹事証券は、資本政策の立案、上場スケジュールの策定、上場審査資料のチェック、投資家対応の助言などを一貫して担当します。さらに、グロース市場を目指す場合には、主幹事による事前審査に通過しなければ、証券取引所の本審査に進むことすらできません。

したがって、実績のある証券会社の中から、業界知識が深く、自社に対して適切な支援を提供できる担当者がいるかどうかを重視することが必要です。

複数社から提案を受け、比較検討のうえで決定するのが一般的です。

上場までの流れ③:監査法人と契約し、監査対応を開始

株式上場を行うには、過去2期分の監査済財務諸表の提出が義務付けられています。そのため、上場準備初期段階で監査法人と契約し、適時に監査対応を開始する必要があります。

監査法人は、会計処理の適正性、収益認識の妥当性、貸借対照表の正確性などを外部の立場から検証し、意見表明を行います。仮に社内の会計制度が不備だらけであると、監査手続きが進まず、上場スケジュールに大幅な遅れが生じることもあります。

したがって、監査法人の指摘をもとに、会計処理の見直しや社内マニュアルの整備を迅速に行うことが必須。初年度からスムーズな監査が実施できるよう、経理担当者への教育も欠かせません。

上場までの流れ④:内部管理体制の整備(内部統制、社内規程、コンプライアンスなど)

上場企業には、財務面だけでなく、ガバナンスや内部統制の整備も必須。証券取引所の審査では、社内規程の明文化、取締役会の運営体制、コンプライアンス違反への対策などが重点的に確認されます。

経営者以外によるチェック体制が不十分な場合や、意思決定の透明性が低い企業は、上場に不適格と判断されやすくなります。そのため、組織図の再構築、業務分掌の明確化、内部通報制度の導入など、実態に即した体制構築が必要です。

また、社内での不正リスクを未然に防ぐために、全社員に対して内部統制に関する研修を実施する企業もあります。これらの体制整備が不十分な場合、審査段階での再提出や追加説明を求められることが多くなります。

上場までの流れ⑤:中期経営計画の策定・公開準備

審査では、現状の業績だけでなく、今後の成長性や収益計画も重視されます。そのため、中期経営計画を策定し、外部の投資家や取引所に対して明確な将来ビジョンを示す必要があります。

計画内容には、売上・営業利益・ROEの目標値、事業領域ごとの成長戦略、新製品開発の方針、人材戦略などが含まれます。これらを数値とともに示すことで、上場後の成長を裏付ける根拠として機能します。

また、中期計画に沿った資本政策やIR活動の整合性も見られるため、整合的なストーリー設計が必要です。加えて、社内の各部門が計画内容を正しく理解し、具体的な行動につなげられる体制づくりも重要なポイントとなります。

上場までの流れ⑥:上場申請書類の作成(Ⅰの部、Ⅱの部、有価証券届出書など)

上場を正式に申請する際には、膨大な数の提出書類が求められます。代表的なものには「Ⅰの部」「Ⅱの部」「有価証券届出書」などがあり、いずれも詳細かつ整合性の取れた情報を網羅する必要があります。

「Ⅰの部」では、事業概要、ビジネスモデル、経営リスク、業績動向、財務情報などが記載され、取引所審査の中核を担う資料です。「Ⅱの部」は投資家向けの説明資料に近く、会社の特徴や将来展望をわかりやすく記載することが重視されます。さらに、有価証券届出書は金融商品取引法に基づくものであり、法的な情報開示の根幹を成す文書として扱われます。

これらの書類作成には、証券会社・監査法人・社内各部門が一体となり、整合性と正確性を確保する必要があります。文言や数値に矛盾があれば、証券取引所や金融庁から修正指示が入り、審査スケジュールに支障をきたすリスクもあるため、事前の見直しと関係者間での綿密なチェック体制が不可欠です。

上場までの流れ⑦:証券会社・監査法人・取引所による上場審査への対応

申請書類の提出後、上場審査が本格的に開始されます。この審査は主に証券取引所によって実施されますが、同時に主幹事証券会社や監査法人からも個別の確認や指導が入ります。

例えば、東証の審査では、数十〜数百項目におよぶ質問書が発行され、企業はそれに対して速やかかつ正確に回答しなければなりません。

質問内容は、事業リスクの認識、内部統制の運用状況、ガバナンス体制、財務面の整合性など多岐にわたります。ここで不十分な説明や回答漏れがあると、再質問が繰り返され、審査期間の長期化や上場延期につながることもあります。

また、監査法人による「監査報告書」や、証券会社による「引受審査報告書」も審査過程において重要な判断材料となります。どのフェーズにおいても、スムーズかつ透明性の高い対応が上場承認の可否を左右するため、事前に想定問答や内部資料の整理を進めておくことが重要です。

上場までの流れ⑧:投資家向けIR資料の作成とプレゼン対応(ロードショー)

上場直前には、機関投資家を対象としたIR活動が本格化します。その中でも中心となるのが「ロードショー」と呼ばれるプレゼンテーションです。経営陣が直接投資家に対して自社のビジネスモデルや成長戦略を説明し、理解と関心を引き出すことを目的としています。

この期間には、会社概要資料、決算サマリー、中期経営計画、成長ストーリー、競合優位性などを盛り込んだIR資料の作成が求められます。質疑応答の場面も多いため、経営者だけでなくIR担当者にも高いプレゼンスと準備が求められます。

また、投資家からのヒアリング結果は「ブックビルディング」として反映され、公募価格や需要形成に直結します。そのため、IR活動の成否は株価形成にも強く影響を及ぼします。

上場までの流れ⑨:証券取引所への上場申請・承認取得

全ての審査対応が完了した段階で、証券取引所による最終的な承認が下ります。この承認は、会社としての上場適格性が認められたことを意味し、正式に株式を公開市場で売買できるようになります。

承認通知後は、上場日を迎えるための最終準備。株式コードの付与、上場セレモニーの開催、マスコミ対応、IR説明会の実施、社内外への通知、上場関連資料の最終確認など、実務面でも多忙を極めるフェーズです。

そして迎える上場日には、市場での初値形成が注目されます。公募価格よりも高い初値がつけば、市場からの評価が高いとされ、企業イメージにも好影響をもたらします。反対に期待値を下回る結果となれば、上場直後から株主との関係構築に苦労する可能性があります。

しかし、上場はあくまでもスタート地点であり、その後は継続的な業績開示、株主対応、ガバナンスの徹底、成長戦略の実行が求められます。上場によって得た信用と資金を、いかに企業価値向上に活かしていけるかが、真の成否を分ける要素となります。

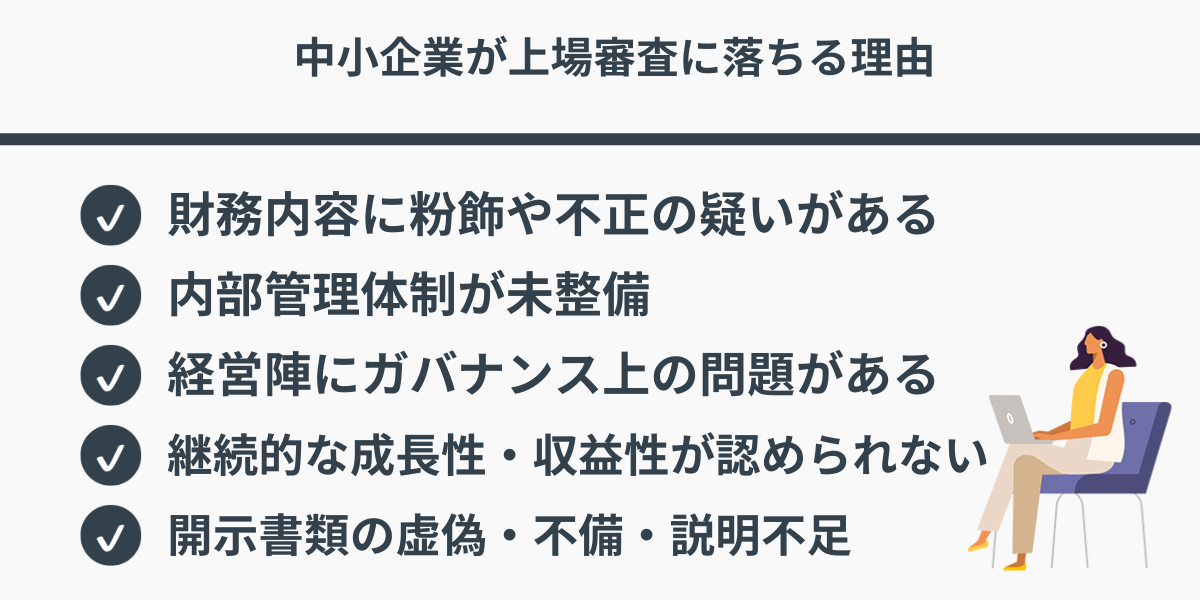

中小企業が上場審査に落ちる理由

中小企業が上場を目指すなかで、審査に通過できないケースも多いです。審査落ちの背景には、企業の財務面やガバナンス、将来性、情報開示の精度など、さまざまな要素が影響しています。

次に、上場審査で不承認となる主な理由を解説していていきます。

- 財務内容に粉飾や不正の疑いがある

- 内部管理体制が未整備(内部統制や社内規程が不十分)

- 経営陣にガバナンス上の問題がある(利益相反や経歴不備など)

- 継続的な成長性・収益性が認められない

- 開示書類に虚偽・不備・説明不足がある

順番に見ていきましょう。

落ちる理由①:財務内容に粉飾や不正の疑いがある

上場審査では、企業の財務諸表に対する信頼性が最も重視される項目のひとつ。過去の売上計上タイミングの誤りや架空売上などが発覚した場合、粉飾と見なされるおそれがあり、審査を通過することは極めて困難となります。

監査法人が監査意見を「限定付き」または「不表明」とした場合、その時点で審査は停止されるのが一般的です。実際に、過去には東証グロース市場への申請企業のうち、財務的な不備により再申請に至った例も複数存在します。

会計処理の一貫性や適正な売上認識が担保されているかどうかは、企業の信頼性を測る重要な指標です。日頃から月次・四半期での正確な経理処理を徹底し、監査対応にも時間的余裕を持たせることが必須でしょう。

落ちる理由②:内部管理体制が未整備

企業が上場するには、ガバナンスや内部統制が機能していることが必須条件です。しかし中小企業では、取締役会が形骸化していたり、稟議フローが曖昧であったりといった事例もあります。

審査では、社内規程が整っているか、業務分掌が適切に設計されているか、内部通報制度や情報開示ルールが構築されているかなど、多角的にチェックされます。仮に形式的な書類が揃っていても、実際の運用実態が伴っていない場合は厳しく指摘されます。

特に経営者による独断的な意思決定が常態化している企業では、ガバナンス体制の不備と判断される可能性が高まります。結果として、内部統制の再構築を命じられ、上場スケジュールが大幅に後ろ倒しになるケースもあります。

落ちる理由③:経営陣にガバナンス上の問題がある

企業の経営陣に対する審査も非常に厳格です。過去に行政処分や訴訟歴がある人物が役員に含まれている場合、その経歴が審査上の大きなハードルとなります。

実際、反社会的勢力との関与が疑われるケースや、過去に会社法違反を問われた例が発覚したことで、上場が中止された事例も存在します。

また、親族同士で取締役を構成している場合や、株式の過半数を一族で所有しているといった体制は、経営の私物化と捉えられる可能性があるため、分散的な所有構造への転換が求められることもあります。

上場は、単なる業績評価ではなく、企業としての社会的信頼性を測るプロセスでもあります。経営陣の構成、過去の履歴、役員報酬の妥当性など、外部から見て透明性が確保されているかが問われる局面です。

落ちる理由④:継続的な成長性・収益性が認められない

単年度の業績だけでなく、3〜5年にわたる安定した成長見通しが存在するかどうかも、審査においては重要な要素となります。

営業利益が直近で赤字に転落していたり、セグメントごとの収益性に大きなバラつきが見られる企業では、将来の安定性面でネガティブ評価になりやすいです。

上場時においても、予想ROEが5%未満である場合や、売上成長率が2期連続で減少傾向にある場合などは、投資家への魅力が乏しいと判断されやすくなります。さらに、外部環境依存度が高すぎる事業モデル(例:特定取引先依存率が50%以上)では、リスク分散がなされていないとして審査対象となることもあります。

継続的に黒字を維持し、事業ポートフォリオを多角化しながら成長できるかどうか。そこに説得力があるかどうかが、審査通過の成否を大きく左右します。

落ちる理由⑤:開示書類に虚偽・不備・説明不足がある

上場審査で提出される書類は、企業の信頼性と将来性を伝える公式な資料であるため、その正確性と整合性は極めて重要です。

ところが、Ⅰの部やⅡの部、有価証券届出書などに誤字脱字が多く含まれていたり、説明が曖昧であったりすると、証券取引所からの信頼を損なう要因となります。

また、企業のリスク情報を過少に記載していた場合や、売上推移の記載が不自然である場合には、審査担当者によって厳しく指摘される可能性があります。これにより、再提出を繰り返すことになり、審査期間が長期化した末に上場延期や取り下げとなる事例も発生しています。

特にIR資料との記載内容が矛盾している場合には、開示体制そのものに疑念が向けられる可能性があるため、各資料間の整合性は必ず精査しておく必要があります。文書の正確性と透明性は、上場審査を通過するための前提条件です。

中小企業が上場するメリット・デメリット

最後に、中小企業が上場するメリット・デメリットをそれぞれ解説します。

順番に見ていきましょう。

中小企業が上場するメリット

中小企業が上場する最大のメリットは、外部からの資金調達力が格段に向上すること。

公募増資を通じて得られる資金は、事業拡大や設備投資、新規人材の確保などに活用できるため、成長スピードを一気に加速させることが可能です。実際、2023年に東証グロース市場へ上場した企業の平均調達額は約14億円とされており、非上場企業では実現が難しい規模だと言えます。

資金調達だけではなく、上場によって得られる信用力の向上もメリット。上場企業であるという事実そのものが、取引先や金融機関、行政機関からの信頼に繋がります。その結果、与信枠の拡大、取引条件の緩和、新規提携の機会増加など、経営面におけるさまざまな好循環を生み出します。

人材採用の面でも明らかな違いが出ます。上場企業に対しては、求職者からの関心が高まりやすく、採用市場での競争力が増す傾向があります。また、ストックオプション制度を導入すれば、社員一人ひとりが企業の成長を自分ごととして捉えやすくなり、モチベーションの向上や長期的な定着にも繋がります。

このように、上場には資金調達、信用力、人材戦略、経営の透明性、成長戦略の多様化といった多面的なメリットが存在します。もちろん上場には相応の準備と責任が伴いますが、それを上回る価値が得られる可能性が十分にあるとい言えるしょう。

中小企業が上場するデメリット

中小企業が上場を果たすことには多くのメリットがある一方で、中にはデメリットもあります。

まず大きな負担となるのが、上場準備および上場維持にかかるコスト。主幹事証券会社や監査法人、弁護士など外部専門家への報酬、さらに印刷物や説明会運営にかかる費用などを含めると、初期費用は5,000万円から1億円程度に及ぶケースもあります。さらに、上場後も年数百万円以上の維持費が継続的に発生します。

費用面だけではなく、経営の自由度が制限されるという点もデメリット。上場企業は株主の意向を常に意識した経営が求められ、短期的な業績重視の姿勢を求められる場面も出てきます。その結果、本来であれば中長期的な成長のために必要な投資が後回しにされるなど、経営判断の柔軟性が損なわれる可能性もあるわけです。

他にも、情報開示義務によって、経営に関するあらゆる情報を公にする必要性や、株主総会や決算説明会などを通じて、多様なステークホルダーに対して自社の意思決定や業績を明確に伝える必要性も出てきます。

さらに、上場によって株式が市場で自由に取引されるようになるため、創業者や経営陣の持株比率が低下することも避けられません。この結果、経営権が外部に分散し、意思決定が複雑化するリスクが生じます。

このように、上場には多くの利点がある反面、コスト・負担・制約といった課題も存在します。上場を目指す際には、こうしたデメリットを正しく理解しておく必要があるでしょう。

中小企業が上場するには?:まとめ

中小企業が上場を目指す際には、明確なステップと準備が欠かせません。

資金調達や信用力の向上といったメリットがある一方で、コストや情報開示の負担などのデメリットも存在します。

審査に落ちる理由としては、内部統制の不備や書類の不整合などが挙げられますが、事前の対策によって回避することは可能です。

また、上場を目指す場合は、まずファーストステップとして、外部の専門的な財務人材に簡易的なレビューを依頼するのもおすすめです。エニィクルーの社外CFOサービスでは、一連の上場プロセスを経験したのプロに業務に相談をすることが可能なので、ぜひご活用ください。