日本政策金融公庫の融資を申請した後、多くの人が気になるのが「面談の手応え」と「結果がいつ届くのか」という2点です。特に初めて融資を受ける方にとっては、面談時の雰囲気や担当者の反応から合否を予測しようとするケースも少なくありません。

しかし、実際には手応えがあったと感じても審査に落ちることもあり、逆にダメだったかも…と思っていても無事に融資が下りることもあります。さらに、結果通知が遅れていると落ちたのではと不安になりがち。

本記事では、日本政策金融公庫の面談における手応えの見極め方、融資結果の通知期間、そして連絡がこない場合の適切な対処法について解説しますので是非最後までご覧下さい。

社外CFOをお探しなら!

Anycrewエージェントなら、経験豊富なフリーランス・副業人材を外部CFOとしてご紹介可能です。

-

Anycrewの特徴

- 最低発注期間や最低発注金額の制限はなし。柔軟な人材の登用が可能。

- アドバイスから実行まで貴社の課題に応じ人材を選定・紹介

- 資金調達、管理部門の強化、バックオフィス効率化など対応可能な人材が多数

目次

日本政策金融公庫面談での手応えの判断軸

早速ですが、メインテーマの日本政策金融公庫面談での手応えの判断軸について解説。

- 面談終盤で懸念点の有無を聞かれたか

- 事業計画の数字面に踏み込んだ質問の有無

- 自己資金に関する説明で納得を得られたか

- 回答に一貫性があり信用性を損ねなかったか

- 自分主体で語り、フォローや遮りなく主体的に話せたか

- 追加資料提示の可能性や結果期日についての言及

以下にて順番に詳しく見ていきましょう。

面談手応えの判断軸①:面談終盤で懸念点の有無を聞かれたか

日本政策金融公庫の面談では、終盤のやりとりに注目することで、ある程度の手応えを判断できます。特に 何か懸念点がありますか? という質問が出た場合、それは担当者が申請内容に対して一定の理解を示しているサインといえます。この問いかけは、書類上だけでは把握できなかった不明点を補完し、リスクの最終確認をする意味合いが強いです。

一方で、こうした質問がなく「では、これで以上です」と淡々と終わった場合は、事業や資金用途について十分に伝わっていないか、担当者の中で疑念が解消されていない可能性もあります。ただし、無言で終わったからといって即不採択につながるとは限らず、最後に確認されたかどうかは、面談の深度を測るあくまで一要素にすぎないと捉えておくとよいでしょう。

このタイミングで「特に懸念はありません」や「特に問題は見当たりませんね」といったコメントが明確に得られれば、一定の評価を受けたと考えることもできるでしょう。いずれにしても、終盤の流れと担当者の表情や言葉選びから、今後の対応方針が読み取れることは多々あります。

面談手応えの判断軸②:事業計画の数字面に踏み込んだ質問の有無

日本政策金融公庫の面談では、事業計画の数字に関する質問があるかどうかが手応えを判断するうえで重要な軸に。例えば、売上見込みの根拠や仕入れコストなど、具体的な数値や収支構造に関する質問がある場合、担当者が申請者の計画を真剣に検証しようとしている姿勢の表れといえます。

これは、単に形式的に面談を進めているのではなく、融資の可能性を前向きに検討している証拠でもあります。逆に数字に一切触れず、表面的な内容だけで終了した場合は、内容に興味を持たれなかった、あるいは準備不足と判断された可能性もあるため、注意が必要。

また、収益の見込みに対して「現実的ですね」や、「やや楽観的かもしれません」といったコメントが出た場合、その言葉の温度感も判断材料になります。数字に対して厳しい指摘がある場合も、しっかり検討の対象になっていると前向きに捉えて問題ありません。

面談手応えの判断軸③:自己資金に関する説明で納得を得られたか

自己資金は、日本政策金融公庫の融資審査において非常に重視される要素です。面談時に通帳や資金の出所について説明した際、担当者が納得した様子を見せたかどうかが、手応えを確認する一つの指標になります。具体例の一つとして、貯蓄の経緯を聞かれたあと、特に疑義なく次の話題に移った場合は、説明に問題がなかったと判断できます。

逆に、自己資金が少ないことや、使途不明な出金が多いといった懸念が示された場合は、審査上でリスクと見なされている可能性があります。この場合、説明で納得感を与える必要があります。

また、一時的な資金の借り入れや見せ金と疑われる動きに対しては、鋭く質問されることがあるため、準備段階で通帳の内容を整えておくことも重要。最終的に「大丈夫そうですね」といった納得の意を含んだ言葉が出れば、自己資金についての信頼は得られたと考えてよいでしょう。

面談手応えの判断軸④:回答に一貫性があり信用性を損ねなかったか

面談での発言に一貫性があり、提出書類と矛盾がなければ、それは担当者からの信頼感を得る大きなポイントになります。例えば、事業のきっかけ、収益見込み、資金用途などの説明において、流れが破綻せず自然に受け答えできていれば、説得力のある人物として好印象を与えることができます。

一方で、言っていることが変わる、書類に書いてある内容と説明が食い違っていると感じられると、たとえ悪意がなくても不信感を招きやすくなります。特に日本政策金融公庫は、事業者の誠実性を重要視する傾向が強いため、一貫性のない言動は大きなマイナス評価になり得ます。

また、聞かれたことに対して回答が回りくどくなったり、過剰に弁解的だったりすると、準備不足や不誠実と受け取られる可能性もあります。正直かつ的確に答えることが、結果的に手応えにつながる要素となるでしょう。

面談手応えの判断軸⑤:自分主体で語り、フォローや遮りなく主体的に話せたか

面談では、担当者にリードされるのではなく、申請者自身が事業について主体的に語れているかどうかも大切な評価ポイント。話が進む中で自分の言葉で熱意と具体性を持って説明できたかどうかが、面談全体の印象を左右します。

担当者が途中でフォローに入ったり、話を遮ったりする頻度が高かった場合、説明が不十分または伝わりにくいと判断された可能性もあります。逆に、遮られることなく話がスムーズに進み、適宜うなずきやリアクションが返ってくる場面が多ければ、聞き手の関心を引いている証拠といえるでしょう。

特に融資の理由や今後の展望について、自分の言葉で語ることができていれば、評価されるポイントになります。数字や書類以上に、人物としての説得力や本気度が伝わることで、手応えを得やすくなるのです。

面談手応えの判断軸⑥:追加資料提示の可能性や結果期日についての言及

面談の終盤で、「必要であれば追加資料をお願いするかもしれません」という言葉や、「結果は〇日後をめどにご連絡します」といった案内があった場合は、審査が前向きに進んでいるサインと考えることができます。これらの発言は、担当者が面談内容に大きな懸念がなく、手続きの次段階を意識していることを意味することがほとんど。

特に、念のためこの資料も送っていただけますかというような具体的な依頼が出た場合、それは申請者への関心が強く、判断に向けた材料をさらに精査している証拠と言えるでしょう。

また、明確な期日の言及があることで、申請者としても安心感を得やすくなります。逆に、こうした案内が全くなく「こちらで確認します」とだけ伝えられた場合は、評価が保留されている可能性があるため、慎重に対応する必要があります。

日本政策金融公庫面談後の通知期間はどのくらい?

日本政策金融公庫での面談後、融資結果の通知が届くまでの期間は、一般的に1週間から10日程度が目安とされています。ただし、これはあくまで目安であり、混雑状況や申請内容の複雑さによって前後することがあります。例えば、繁忙期(3〜4月、9月前後など)や、事業計画の見直しや追加資料の提出が必要なケースでは、2週間以上かかることも珍しくありません。

また、通知の方法は電話や郵送で行われ、面談後にその連絡手段や時期について簡単に案内されることが多いです。先述の通り担当者から「何もなければ〇日以内にご連絡します」と言われた場合、その日数を一つの基準とするとよいでしょう。

面談後に連絡がこない場合の対処

面談後に10日以上たっても連絡がこない場合は、まずは慌てずに申請時の控えや面談時のメモを見返し、担当者名や連絡先を確認しましょう。特に郵送通知が遅れている可能性もあるため、土日や祝日を挟んでいないかもチェックが必要。

それでも音沙汰がなければ、直接公庫の窓口または担当者に電話で問い合わせるのが良いでしょう。この際、あくまで「確認のため」として丁寧に事情を伝えることをおすすめします。審査が長引いているだけのケースも多いため、冷静に状況を把握する姿勢が大切ですよ。

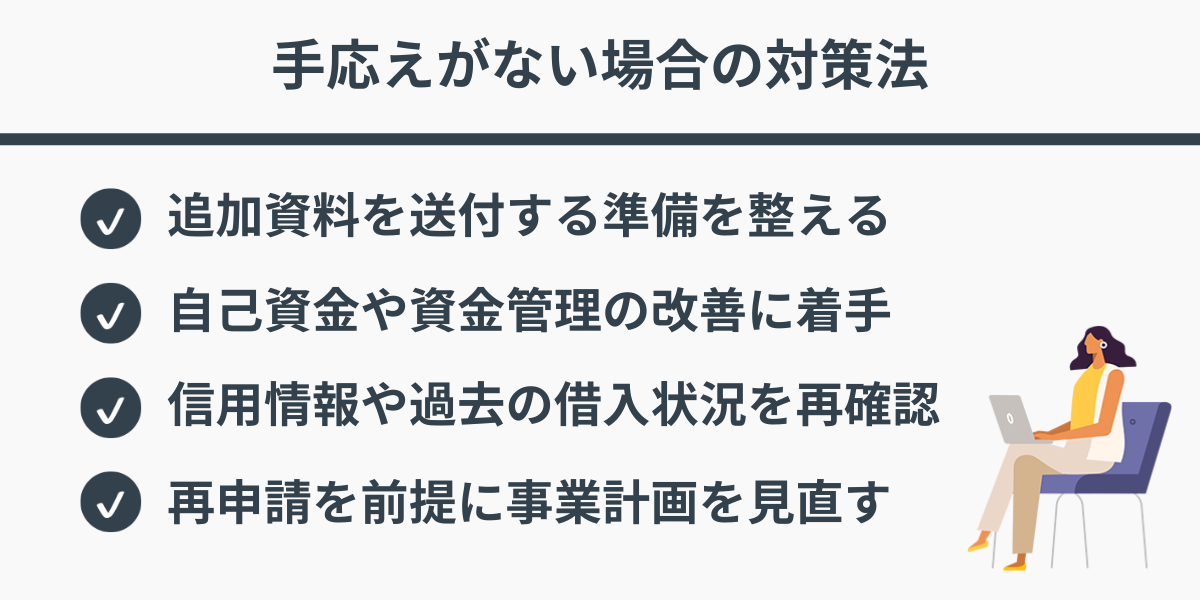

日本政策金融公庫面談で手応えがない場合の対策法

続いては、日本政策金融公庫の面談後に手応えがない場合の対策法について解説します。

面談で手応えがないからといって決して悲観的になる必要はなく、次なるアクションを適切にとることが重要ですよ。

- 追加資料を自主的に送付する準備を整える

- 自己資金や資金管理の改善に着手

- 信用情報や過去の借入状況を再確認する

- 再申請を前提に事業計画を見直す

こちらも順番に詳しく見ていきましょう。

対策法①:追加資料を自主的に送付する準備を整える

日本政策金融公庫の面談後、思ったような手ごたえを得られなかった場合には、早い段階で 追加資料の準備を整えておくこと が大切です。面談でうまく説明しきれなかった点や、相手の反応が鈍かった部分を客観的に振り返り、それを補完する形で資料をそろえることが、後の再評価につながる可能性があります。

具体的には、見積書や契約書、収益予測の内訳、過去の売上資料、仕入先との取引実績など、申請内容の信頼性を高める資料を用意します。特に、数値の根拠が弱かった場合には 図表や取引実績などの「具体的で視覚的な資料」を用意すると効果的 です。これにより、担当者側も判断しやすくなります。

注意点としては、担当者から依頼がない段階で一方的に資料を送るのではなく、「もし必要であれば提出できます」といった形で事前に連絡を入れるのが望ましい対応です。公庫は誠実さや対応力も見ているため、状況を補足する姿勢がプラスに働くケースも少なくありません。

融資の可否に関わる評価は面談後にも続くため、資料で挽回できる可能性があるなら、それを最大限に活かす準備を進めておくことが重要です。

対策法②:自己資金や資金管理の改善に着手

面談の手ごたえが薄かった理由の一つとして、自己資金の見せ方や資金管理の不透明さが挙げられることがあります。日本政策金融公庫では、開業資金や運転資金の使い道だけでなく、申請者がそれまでどのように資金を貯めてきたか、また、日常的な資金の管理が適切にできているかも評価の対象になります。

とくに、通帳の動きに不自然な入金や出金がある場合、または短期間でまとまった資金が入っているようなケースでは、「見せ金」と誤解されるリスク があるため注意が必要です。そうしたリスクを減らすには、資金の出所を説明できるように準備しておくことや、定期的な収入の積み上げが記録されている通帳を整えておくことが有効です。

また、収支管理が甘いと判断された場合は、家計簿や帳簿の記録をつけ直し、日常的に資金の動きを把握している証拠を示せるようにするとよいでしょう。資金の流れが明確であることは、返済能力の裏付けともなり、評価の向上につながります。

面談後の不安をそのままにせず、日々の資金管理体制を見直すことが、次回の申請や追加資料の提出時に確実にプラスに働きます。

対策法③:信用情報や過去の借入状況を再確認する

面談で手応えがなかった背景には、申請者の信用情報に起因する懸念 があった可能性もあります。日本政策金融公庫では、申請者本人の信用情報や過去の借入状況を一定の基準で確認しています。たとえば、過去にクレジットカードの滞納歴や消費者金融の利用履歴があると、それだけで審査が慎重になるケースがあります。

そのため、面談後に少しでも気になる点がある場合には、CICやJICCといった信用情報機関に自分の信用情報を開示し、登録内容に誤りや延滞歴がないかを確認することが重要です。特に、携帯電話の割賦契約の滞納など、見落としがちな情報が足を引っ張っている場合もあります。

また、他の金融機関からの借り入れがある場合、その返済状況や残高も公庫の審査対象になります。総借入額に対して返済が過剰であると判断されれば、審査に不利に働くこともあるため、現在の負債状況を整理し、必要であれば繰り上げ返済を検討するなどの対応が求められます。

信用情報は一朝一夕で改善できるものではありませんが、適切に現状を把握し、改善の余地がある箇所については早めに動くことで、次回以降の申請時に信頼度を高めることができます。

関連記事 【CIC】日本政策金融公庫は信用情報を見ない?どこまで調べる?

対策法④:再申請を前提に事業計画を見直す

面談後の反応が鈍かった場合、融資の否決を想定しておくのは現実的な判断です。その上で、次回の申請につなげるためには、事業計画そのものの見直しが必要になります。とくに、売上の見込みや利益率の設定が楽観的すぎると判断された場合、実現性の低さが否決理由になっている可能性があります。

見直しの第一歩は、計画に根拠を持たせることです。市場規模の調査データ、競合分析、原価の内訳など、数字の裏付けを強化し、担当者が納得できる内容に落とし込む必要があります。また、業種によっては、公庫が重視する安全係数を加味した保守的なシミュレーションを用意することも効果的です。

加えて、経費の削減や固定費の圧縮、代替案の提示など、計画の柔軟性を見せることもプラス材料になります。たとえば、もし売上が予定よりも伸びなかった場合にどう対応するかといったリスクヘッジ策をあらかじめ盛り込んでおくと、信頼感が増します。

再申請は一定期間を空ければ可能な場合が多いため、一度の不採択で終わりにせず、計画の精度を高めて再挑戦する準備を整えることが重要です。この過程を通じて、自分自身の事業への理解もより深まります。

日本政策金融公庫以外の資金調達手段も検討する

日本政策金融公庫の融資は魅力的ですが、もし審査に通らなかった場合や時間的に余裕がない場合には、他の資金調達手段も視野に入れることが重要です。具体的には、自治体の制度融資や、信用金庫・地銀が提供する創業支援ローンは、公庫と並行して検討されることが多く、条件次第ではより柔軟な対応が可能なケースもあります。

また、法人であればビジネスローンやノンバンク系の事業者向け融資、売掛債権のファクタリングなども短期的な資金確保に有効です。近年はクラウドファンディングやエンジェル投資家など、非金融機関からの資金調達手段も広がりを見せています。

一つのルートに依存するのではなく、複数の手段を並行して検討することで、リスク分散と選択肢の確保につながるため、結果的に資金繰りの安定性を高めることができます。

資金調達計画の立て方、見せ方一つで結果は変わる

実は資金調達においては、計画の内容だけでなく、その立て方や見せ方次第で審査結果が大きく変わることはよくあります。具体的には、数字に具体的な根拠があるか、リスクに備えた資金使途になっているか、そしてその内容が資料上で明確かつ論理的に示されているかが評価の分かれ目。

これらのことを網羅的に考慮した上で審査担当者に「この計画なら信頼できる」と思わせる構成に仕上げることが、融資成功のカギです。こうした計画のブラッシュアップには社外の専門家の活用が有効です。弊社エニィクルーでも社外CFO(非常勤のCFO)の紹介サービスを提供しているので、是非ご相談ください。期間や稼働量を小さく抑えることで、常勤役員や正社員としてのCFOを採用するのと比べ、コストを抑えられる点も大きなメリットです。

社外CFOをお探しなら!

Anycrewエージェントなら、経験豊富なフリーランス・副業人材を外部CFOとしてご紹介可能です。

-

Anycrewの特徴

- 最低発注期間や最低発注金額の制限はなし。柔軟な人材の登用が可能。

- アドバイスから実行まで貴社の課題に応じ人材を選定・紹介

- 資金調達、管理部門の強化、バックオフィス効率化など対応可能な人材が多数

日本政策金融公庫の面談での手応え:まとめ

日本政策金融公庫の融資面談では、担当者の質問内容や反応からある程度の手応えを感じ取ることができますが、確実な合否判断にはつながりません。結果通知の目安はおおよそ1週間〜10日ですが、内容の複雑さや混雑状況により遅れることもあります。

10日以上経っても連絡がない場合は、丁寧な確認の連絡を入れて進捗を把握することが大切です。また、手応えがなかったと感じた場合には、追加資料の準備や事業計画の見直しを行うことで挽回の可能性も十分あります。